Exemplo De Como Calcular O Desconto Simplifcado Do I Renda – Exemplo De Como Calcular O Desconto Simplificado Do IR Renda: Este guia prático desvenda os meandros do desconto simplificado do Imposto de Renda, oferecendo um passo a passo claro e conciso para o cálculo. Abordaremos os requisitos de elegibilidade, as vantagens e desvantagens em comparação com a dedução completa, e analisaremos situações especiais que exigem atenção. Prepare-se para dominar o cálculo e otimizar sua declaração de imposto de renda.

Compreender o desconto simplificado do IR é crucial para contribuintes que buscam simplificar o processo de declaração. Este método, embora mais simples, pode não ser a opção mais vantajosa para todos. A análise cuidadosa de sua renda bruta, deduções e a comparação com o valor da dedução completa são fundamentais para uma decisão informada. Este artigo fornece as ferramentas necessárias para essa análise, guiando você por meio de exemplos práticos e esclarecimentos sobre situações específicas.

Desconto Simplificado do Imposto de Renda: Exemplo De Como Calcular O Desconto Simplifcado Do I Renda

O desconto simplificado do Imposto de Renda Pessoa Física (IRPF) é uma alternativa à dedução completa, oferecendo uma forma simplificada de calcular o imposto devido. Ele permite um abatimento direto no imposto devido, sem a necessidade de comprovar todas as deduções permitidas na declaração completa. Esta opção pode ser mais vantajosa para contribuintes com renda e deduções mais simples, reduzindo o tempo e a complexidade do processo de declaração.

Introdução ao Desconto Simplificado do IR

O desconto simplificado consiste em um percentual fixo da renda bruta tributável, que é abatido diretamente do imposto devido. Para se qualificar, o contribuinte deve atender a determinados requisitos, que são definidos anualmente pela Receita Federal. Geralmente, a renda bruta tributável deve estar dentro de um limite predefinido. A principal vantagem é a simplificação do processo de declaração, dispensando a comprovação detalhada de despesas dedutíveis.

Porém, a desvantagem é que o desconto simplificado pode resultar em um imposto maior a pagar do que a dedução completa, caso o contribuinte possua muitas despesas dedutíveis.

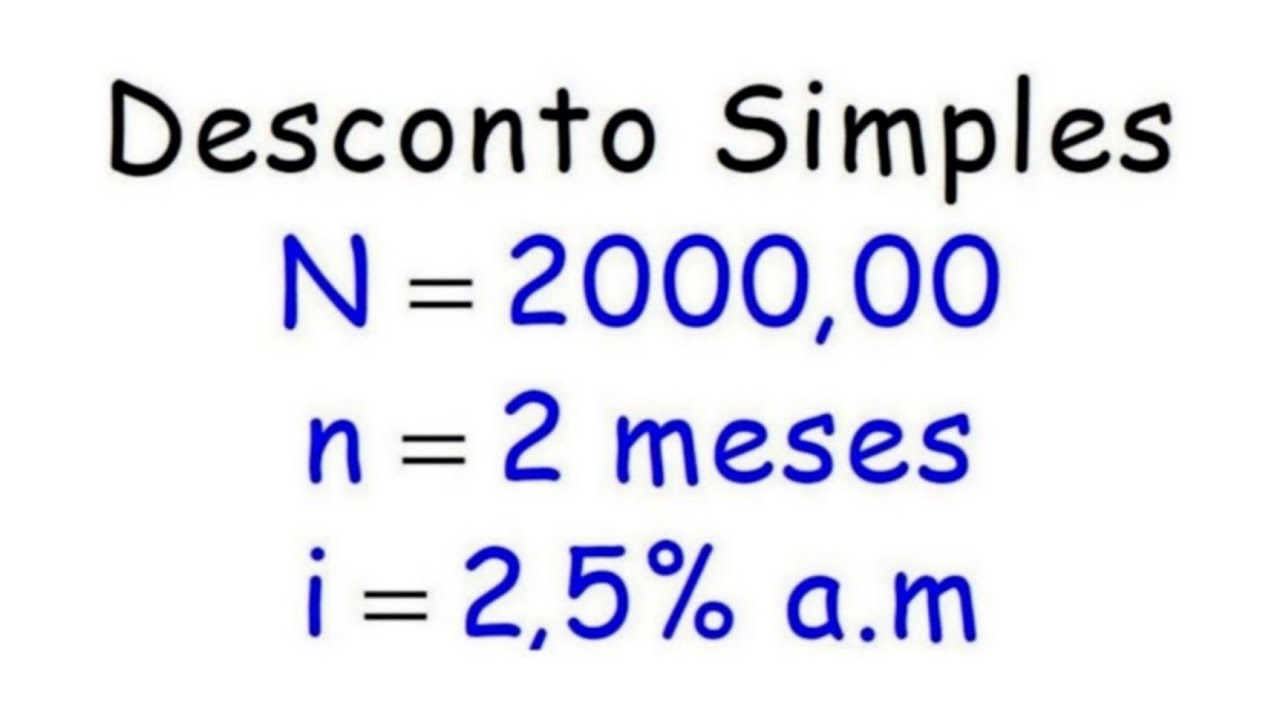

Cálculo do Desconto Simplificado: Passo a Passo

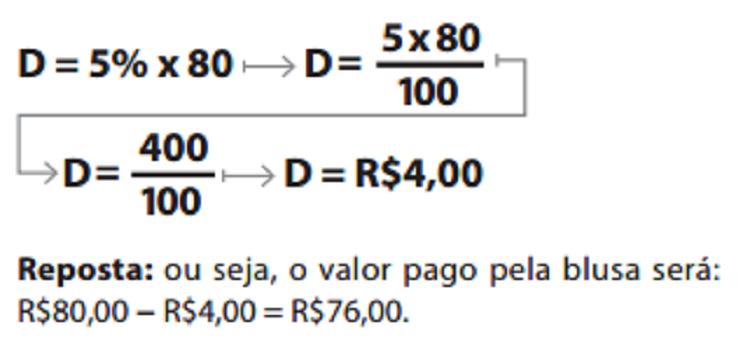

O cálculo do desconto simplificado é relativamente simples. Ele envolve a aplicação de uma porcentagem sobre a renda bruta tributável. A Receita Federal define anualmente o percentual a ser aplicado. Vejamos um exemplo prático:

| Renda Bruta | Deduções | Base de Cálculo | Desconto Simplificado (20% – exemplo) |

|---|---|---|---|

| R$ 50.000,00 | R$ 0,00 (Exemplo: Sem deduções) | R$ 50.000,00 | R$ 10.000,00 (50.000 – 0,20) |

Neste exemplo hipotético, com uma renda bruta de R$ 50.000,00 e sem deduções, o desconto simplificado, considerando um percentual de 20% (valor hipotético para ilustração), seria de R$ 10.000,00. É importante consultar a legislação vigente para obter o percentual correto para o ano da declaração.

Situações Especiais e Exceções

Existem situações em que o desconto simplificado pode ser mais vantajoso ou menos vantajoso que a dedução completa. É crucial analisar individualmente cada caso.

- Contribuintes com poucas ou nenhuma dedução podem se beneficiar do desconto simplificado, pois a simplificação do processo compensa a possível perda de deduções.

- Contribuintes com muitas despesas dedutíveis, como gastos com saúde e educação, geralmente se beneficiam mais da dedução completa.

- O desconto simplificado não é aplicável para todos os contribuintes. Existem limites de renda e outras restrições estabelecidas pela legislação tributária.

- Casos com rendimentos de diferentes fontes, como salários e aluguéis, exigem um cálculo mais detalhado para determinar a opção mais vantajosa.

Comparação com a Dedução Completa, Exemplo De Como Calcular O Desconto Simplifcado Do I Renda

A principal diferença entre o desconto simplificado e a dedução completa reside na forma de cálculo e nos documentos necessários. A dedução completa exige a comprovação de todas as despesas dedutíveis, enquanto o desconto simplificado utiliza um percentual fixo da renda bruta.

| Critério | Desconto Simplificado | Dedução Completa | Observações |

|---|---|---|---|

| Cálculo | Percentual fixo sobre a renda bruta | Dedução de despesas comprovadas | A legislação define o percentual anualmente. |

| Documentação | Minimalista | Necessita de comprovação de despesas | Comprovantes de despesas médicas, educação, etc. |

A dedução completa é mais vantajosa quando o contribuinte possui muitas despesas dedutíveis que superam o desconto simplificado.

Implicações e Considerações Adicionais

A escolha entre o desconto simplificado e a dedução completa impacta diretamente o valor final do imposto a pagar. É fundamental analisar cuidadosamente a situação individual para tomar a decisão mais adequada. Recomenda-se buscar orientação profissional para casos complexos.

A escolha entre o desconto simplificado e a dedução completa deve ser baseada em uma análise criteriosa da renda bruta, das despesas dedutíveis e da legislação tributária vigente. Um erro na escolha pode resultar em um pagamento de imposto maior do que o necessário.